08.10

いわき信用組合不正融資事件の闇と現実-なぜバレたのか、他行は大丈夫なのか、そして銀行業界に潜む構造的問題

現代の地域金融機関で起きた247億円という前代未聞の不正融資事件。一本のX(旧Twitter)投稿から始まったこの告発劇は、金融業界の根深い問題を浮き彫りにした。編集長のりんもんとして、この事件の闇に迫り、なぜこの不正がバレたのか、他の銀行は本当に大丈夫なのか、そして今の銀行の利益構造に隠された問題を徹底的に分析していこう。

闇の始まりと告発の経緯-元職員の勇気ある決断

SNSが暴いた20年間の組織的隠蔽

「いわき信用組合の元職員です」

2023年9月、X(旧Twitter)に投稿されたこの一文が、金融業界を震撼させる巨大な不正事件の端緒となった。投稿者は、2011年から2014年まで実際に架空融資の手続きに関わっていた元職員だった。朝日新聞

この元職員は、何年も前から不正に疑問を持ち続けていたが、組織の圧力と恐怖に縛られていた。しかし、「信組が過ちを繰り返さないように」という強い使命感から、遂に告発に踏み切ったのである。

不正の手口と規模の全貌

第三者委員会の調査により明らかになった不正の全貌は、まさに金融業界史上類例のない規模と悪質性を示している:

【ポイント解説】

- 不正期間:2004年頃から2024年まで約20年間継続

- 不正総額:少なくとも247億円(1,293件)

- 手口:顧客名義の口座を無断作成し、架空融資を実行

- 隠蔽方法:別の不正融資で返済原資を工面する自転車操業

組織的隠蔽の構造-なぜ20年間発覚しなかったのか

ワンマン経営による絶対的支配体制

不正が長期間隠蔽された最大の要因は、江尻次郎前会長による絶対的な支配体制にあった。NHKによると、江尻氏は2004年から2022年まで18年間理事長を務め、その後も会長として2023年まで組織を支配し続けた。

東北財務局の指摘では、江尻氏は:

- 役員人事の権限を一手に握り絶対的な存在となっていた

- 役員は異議を唱えることができない状況を作り出していた

- 上意下達を絶対とする企業風土を背景に、組織全体でコンプライアンス意識が欠如していた

監査・検査機能の完全な機能不全

さらに深刻なのは、内部監査から外部検査まで、すべての牽制機能が完全に機能不全に陥っていたことである:

内部監査の問題点:

- 監査部が不正の手口となった融資事務を監査対象から除外

- 本来は抜き打ちで実施すべき監査を事前通告で実施

- 監査結果を改ざんし、問題を隠蔽

外部検査の限界:

- 金融庁(財務局)の検査も不正を発見できず

- 全信組連の検査・監査も機能せず

- 会計監査人も架空融資を見抜けず

発覚の決定的要因-デジタル時代の内部告発

SNSが変えた告発の構造

従来であれば、組織内の圧力により隠蔽され続けた可能性の高いこの事件が発覚した背景には、デジタル時代特有の要因がある:

- 匿名性の確保:SNSにより身元を秘匿しながら告発が可能

- 拡散力:情報が瞬時に広範囲に拡散される

- 外圧の創出:世論の関心を集めることで組織に調査を強制

この事件は、現代における内部告発の新しい形態を示すと同時に、従来の監査・検査システムの限界を露呈した象徴的な事例である。

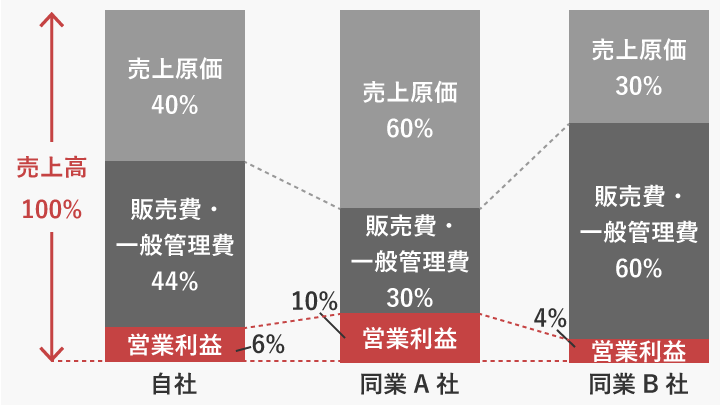

銀行業界の利益構造と構造的問題

現在の銀行の主要収益源

銀行の収益構造を理解することは、なぜこのような不正が起こるかを理解する上で不可欠である。現在の銀行の主要な収益源は以下の通りだ:

1. 資金利益(貸出利息収入)

- 貸出金利と調達金利の差額(預貸利鞘)

- 銀行収益の中核を占める

2. 手数料収入

- 為替手数料

- 投資信託・保険販売手数料

- 各種事務手数料

3. 有価証券運用益

- 国債・社債等の売買益

- 配当収入

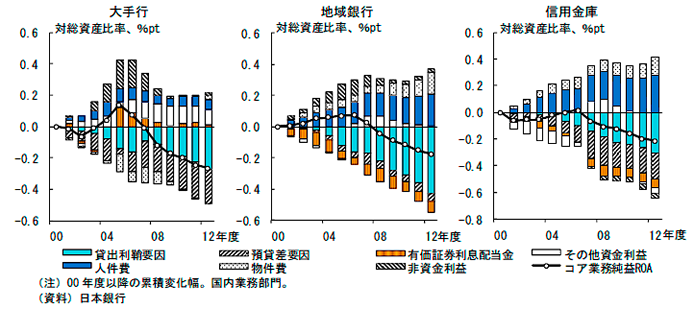

地方金融機関の収益性悪化の実態

2024年の調査データによると、地方銀行の経営環境は極めて厳しい状況にある:

【重要な統計データ】

- 地方銀行99行中8行が本業利益赤字(2024年3月期)

- 33行(3分の1)が前期比本業利益減益

- 地銀の半数以上が貸出・預金利鞘を改善できていない

東洋経済オンラインの分析によると、この収益性悪化は構造的な問題である。

収益圧迫が生む不正の温床

利益至上主義の罠

いわき信用組合の不正は、表面的には大口融資先企業の救済が目的とされているが、その根底には深刻な収益圧迫がある。2008年の金融危機以降、地方金融機関は以下の悪循環に陥っている:

- 低金利環境の長期化により預貸利鞘が縮小

- 人口減少により地域経済が衰退し融資需要減少

- 不良債権の増加により貸倒引当金が増加

- 競争激化により手数料収入も頭打ち

この状況下で、短期的な収益確保や問題の先送りを目的とした不正が発生しやすくなる。

公的資金注入の副作用

特に注目すべきは、東日本大震災後の国からの優先出資(公的資金注入)が、皮肉にも不正の隠蔽を助長した可能性があることだ。元職員の告発によると、「国の優先出資を得た後真っ先に行ったのは地域の復興に資金を投入することではなく、巨額の不良債権の償却でした」とある。

公的資金による支援が、本来表面化すべき経営問題を覆い隠し、不正の継続を可能にしてしまったのである。

他行は本当に大丈夫なのか-業界全体に潜むリスク

類似リスクを抱える金融機関の特徴

いわき信用組合と類似のリスクを抱える金融機関を特定するために、以下の要因を分析する必要がある:

高リスク要因:

- 公的資金未返済機関:経営体力の弱さを示す

- 本業利益赤字機関:基本的な収益力の欠如

- ワンマン経営体制:牽制機能の欠如

- 地域経済の衰退地域:融資需要の減少圧力

金融庁の監督機能の限界

今回の事件で明らかになったのは、金融庁の監督機能の根本的な限界である。毎日新聞の社説では「深刻なのは、交流サイト(SNS)への内部告発で昨秋発覚するまで、金融庁が問題を把握できていなかったこと」と指摘している。

監督機能の構造的問題:

- 検査官の人数不足と専門性の限界

- 定期検査の予見可能性(事前準備が可能)

- 書面中心の検査による実態把握の困難

- 地方における監督体制の脆弱性

業界全体の潜在的リスク評価

2024年の金融機関の内部事件発生状況を見ると、表面的には改善傾向にある(18件と前年同期比減少)。しかし、これは氷山の一角に過ぎない可能性が高い。

潜在的リスクの兆候:

- 地方銀行の3分の1が本業利益減益

- 公的資金返済期限(2024年問題)への対応困難

- デジタル化投資負担による財務圧迫

- 人材流出による内部統制の脆弱化

金融業界改革への提言

抜本的な監督体制の改革

この事件を受けて、金融庁は信用金庫・信用組合の内部監査強化を促す方針を示したが、これだけでは根本的解決にならない。必要なのは以下の抜本的改革である:

1. 監督手法の革新

- AIを活用したリアルタイム監視システムの導入

- 予告なし抜き打ち検査の徹底実施

- 外部通報システムの法制化

2. 経営体制の透明化

- 役員任期の制限(連続10年以内等)

- 独立社外役員の義務化

- 内部監査部門の独立性確保

3. 公的支援制度の見直し

- 公的資金注入時の厳格な条件設定

- 継続的な外部監視体制の導入

- 支援効果の定期的検証

地域金融機関の持続可能なビジネスモデル構築

根本的には、地方金融機関が持続可能な収益構造を構築することが不正防止の最良策である:

新たな収益源の開拓:

- デジタルバンキングサービスの展開

- 地域企業のDX支援サービス

- ESG投資・融資への特化

- 事業承継・M&A仲介サービス

地域密着型金融の再定義:

- 単なる資金提供から総合的経営支援への転換

- 地域の課題解決を通じた新たな価値創造

- 他業種との連携による サービス多角化

まとめ-金融業界の構造改革が急務

いわき信用組合の不正融資事件は、単なる一金融機関の不祥事ではない。地方金融機関が直面する構造的課題、監督当局の機能不全、そして現代的な内部告発の新しい形態を示す象徴的事例である。

この事件から我々が学ぶべき教訓は明確だ:

重要なポイント:

- 透明性の確保:組織内の権力集中を防ぎ、多様な意見が反映される体制作り

- 監督機能の強化:従来の定期検査に依存しない継続的監視体制の構築

- 持続可能な経営:短期的な収益追求ではなく、長期的視点での健全経営

- 社会的責任:地域社会への貢献という本来の使命の再確認

247億円という巨額の不正は、20年間という長期間にわたって隠蔽され続けた。しかし、一人の元職員の勇気ある告発により、ついに闇が暴かれた。この事実は、組織の透明性と個人の良心の重要性を物語っている。

他の金融機関も決して安心できない。収益環境の悪化、監督機能の限界、組織体制の問題など、類似のリスク要因を抱える機関は少なくない。今こそ、金融業界全体で抜本的な構造改革に取り組む時である。

地域金融機関は、地域経済の「血管」として重要な役割を担っている。その機能が適切に発揮されるためには、健全で透明な経営体制の確立が不可欠だ。いわき信用組合事件を教訓として、金融業界全体がより良い方向に変革されることを強く期待したい。

参考文献

[1] NHK福島, 「【解説】不正融資の「いわき信用組合」に業務改善命令 なぜ」, (2025年5月29日), https://www3.nhk.or.jp/lnews/fukushima/20250529/6050029763.html

[2] 朝日新聞, 「はじまりは1本のX投稿だった 信組架空融資、告発した元職員の悔恨」, (2025年5月30日), https://www.asahi.com/articles/AST5Z1VK0T5ZUTIL02QM.html

[3] 東洋経済オンライン, 「8行が赤字、地銀99行「本業利益」ランキング」, (2024年6月6日), https://toyokeizai.net/articles/-/758361

[4] 毎日新聞, 「いわき信組の不正融資 金融庁も責任を免れない」, (2025年6月2日), https://mainichi.jp/articles/20250602/ddm/005/070/013000c

[5] いわき信用組合, 「不祥事案に関する第三者委員会の調査報告書の受領について」, (2025年5月30日), https://www.iwaki-shinkumi.shinkumi.net/pdf/20250530.pdf

[6] 日本銀行, 「2024年度の銀行・信用金庫決算」, (2025年7月25日), https://www.boj.or.jp/research/brp/fsr/data/fsrb250725.pdf

[7] 日本総研, 「「金利のある世界」で地銀に求められる本業支援の強化」, (2024年12月27日), https://www.jri.co.jp/file/report/researchfocus/pdf/15485.pdf

[8] 財務省東北財務局, 「いわき信用組合に対する行政処分について」, (2025年5月29日), https://lfb.mof.go.jp/tohoku/b2_kinyu/01_kinyukankei/54_iwaki.html

[9] 金融庁, 「金融検査・監督の考え方と進め方(検査・監督基本方針)」, https://www.fsa.go.jp/manual/manualj/yokin.pdf

[10] TBS NEWS DIG, 「【解説】「組織ぐるみで不正が常態化」いわき信用組合の不正融資」, (2025年5月30日), https://newsdig.tbs.co.jp/articles/-/1948069

[11] 東洋経済オンライン, 「「迂回融資・横領・隠蔽」いわき信組で驚愕の不正行為が横行」, (2025年6月5日), https://toyokeizai.net/articles/-/881912

[12] 日経新聞, 「金融庁、信金・信組の内部監査強化促す 業界内連携呼び掛け」, (2025年6月20日), https://www.nikkei.com/article/DGXZQOUB2061P0Q5A620C2000000/

[13] Newton Consulting, 「いわき信用組合の不正事例に学ぶ コーポレートガバナンスが崩壊」, (2025年6月4日), https://www.newton-consulting.co.jp/bcmnavi/voice/iwaki-shinkumi.html

[14] Yahoo!ニュース, 「【経営環境の悪化で大苦戦】全国地銀「不良債権比率」調査 全97行ランキング」, (2025年8月5日), https://news.yahoo.co.jp/articles/79c6a903b608e2d9bbf5db45fd725fb93a0aefc0

[15] 全国地方銀行協会, 「地方銀行 2024年度中間決算の概要」, (2024年12月18日), https://www.chiginkyo.or.jp/data/result/assets/kessan2024c_zenbun01.pdf

タグ生成

いわき信用組合, 不正融資, 金融機関, 地方銀行, 信用組合, 内部告発, SNS告発, 金融庁, 監査体制, 収益構造, 地域金融, コンプライアンス, 組織的隠蔽, 公的資金, 経営改革

コメント

この記事へのトラックバックはありません。

この記事へのコメントはありません。